CQ9电子中国官方网站-功率器件制造专家,高新技术企业,服务全球市场。

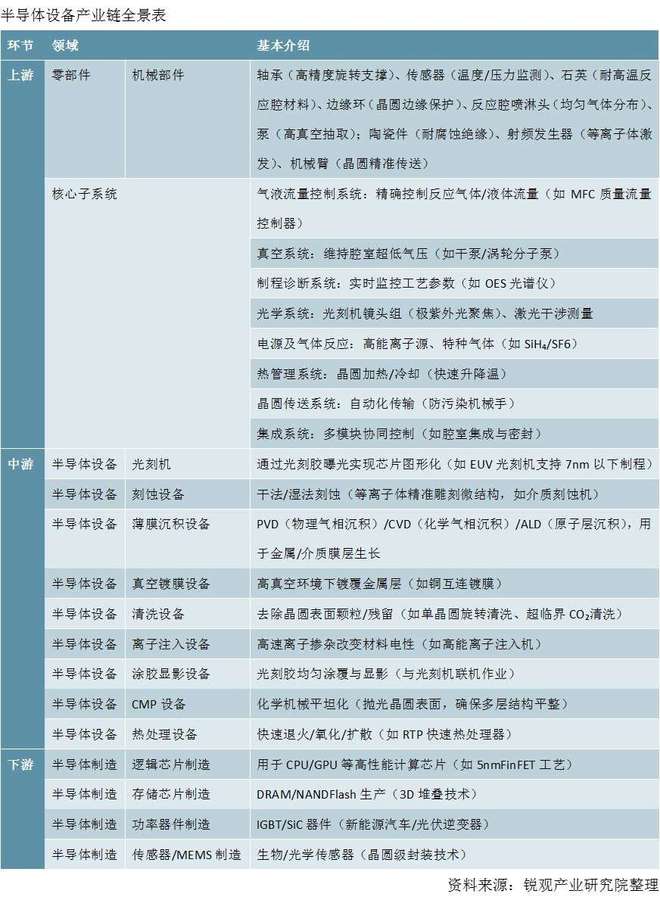

半导体设备作为半导体产业的基石,凭借高壁垒属性,构建起“上游支撑-中游核心-下游应用”的完整产业链生态。其上游聚焦高精密零部件与核心子系统,如轴承、传感器等基础件,以及气液流量控制、真空系统等关键子系统,为设备性能筑牢根基;中游汇聚光刻机、刻蚀设备等技术密集型半导体设备,是产业核心竞争力的集中体现;下游深度赋能半导体制造,覆盖逻辑芯片、功率器件等全场景生产。

产业链升级依赖多维度协同:一方面,国产化替代是关键,需突破光刻机光学系统、刻蚀机等离子源等“卡脖子”环节;另一方面,子系统协同创新与新兴技术驱动(如第三代半导体、先进封装)也不可或缺。未来,伴随AI芯片与汽车电子需求爆发,设备精度、可靠性及产能将成竞争焦点,本土化供应链拓展与全球技术合作将共同推动产业跃迁。

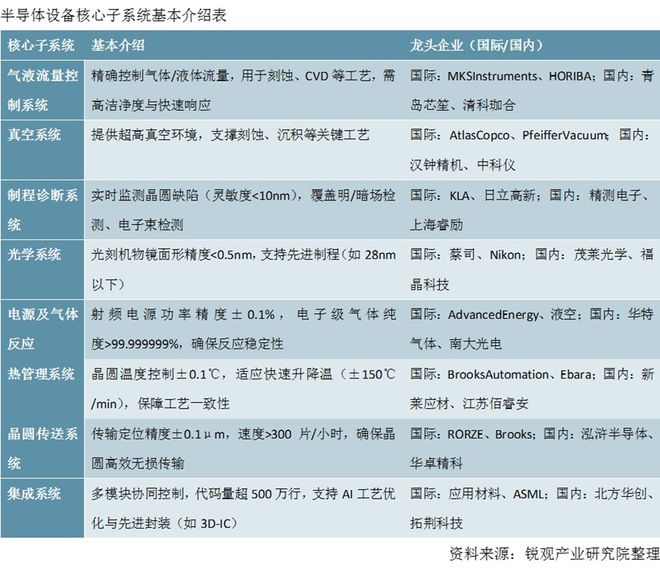

半导体设备产业链上游为零部件及系统,零部件包括轴承、传感器、石英、边缘环、反应腔喷淋头、泵、陶瓷件、射频发生器、机械臂等,核心子系统包括气液流量控制系统、真空系统、制程诊断系统、光学系统、电源及气体反应、热管理系统、晶圆传送系统、集成系统;中游为各类半导体设备,主要包括光刻机、刻蚀设备、薄膜沉积设备、真空镀膜设备、清洗设备、离子注入设备、涂胶显影设备、CMP设备、热处理设备等;下游应用于半导体制造,并延伸至终端应用如AI芯片、汽车电子、工业控制、通信基站等领域。

半导体设备产业链以上游高精密零部件与子系统为根基(如射频发生器、真空泵),中游设备技术密集性为核心壁垒(如EUV光刻机、原子层沉积设备),下游覆盖从逻辑芯片到功率器件的全场景制造。产业链升级依赖国产化替代(突破光刻机光学系统、刻蚀机等离子源)、子系统协同创新(集成诊断与控制系统),以及新兴技术驱动(第三代半导体、先进封装)。未来,随着AI芯片与汽车电子的需求爆发,设备精度、可靠性与产能将成为竞争焦点,本土化供应链(如国产刻蚀机市占率提升)与全球技术合作(如ASML与中芯国际)将共同推动产业跨越式发展。

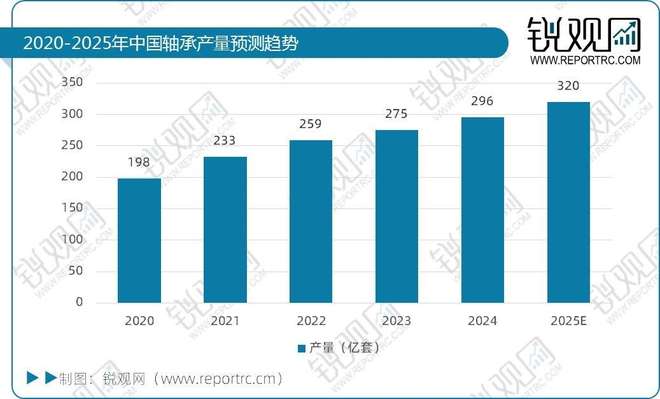

轴承是数控机床设备中的一种重要零部件,主要起支撑机械旋转体,降低摩擦系数,并保证回转精度的作用。轴承行业是我国重点发展的战略性基础产业,我国轴承产量呈现增长的趋势。锐观产业研究院发布的《2025-2030中国主轴轴承市场发展预测及投资咨询报告》显示,2023年中国轴承产量约275亿套,较上一年增长6.18%,2024年约为296亿套。锐观产业研究院分析师预测,2025年中国轴承产量将超过300亿套,并加速向高端P4/P2级精密轴承、陶瓷轴承和磁悬浮轴承等高附加值产品升级。

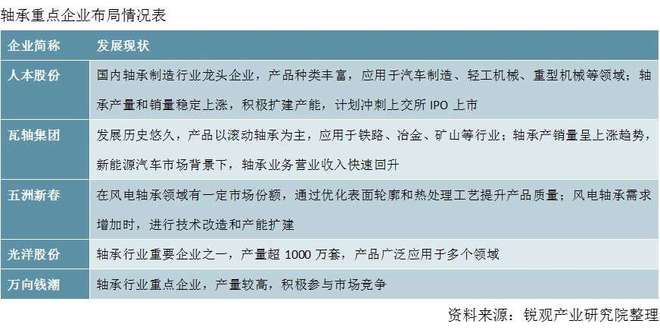

轴承制造行业作为机械工业的关键组成部分,近年来在全球市场展现出稳步增长的趋势,中国作为世界最大的轴承市场,正积极推动技术创新与国产替代。重点企业主要包括人本股份、瓦轴集团、五洲新春、光洋股份、万向钱潮。其中,人本股份在高精度角接触轴承领域实现技术突破,瓦轴集团已具备半导体级真空洁净轴承量产能力,五洲新春则加速布局半导体设备用陶瓷涂层轴承。

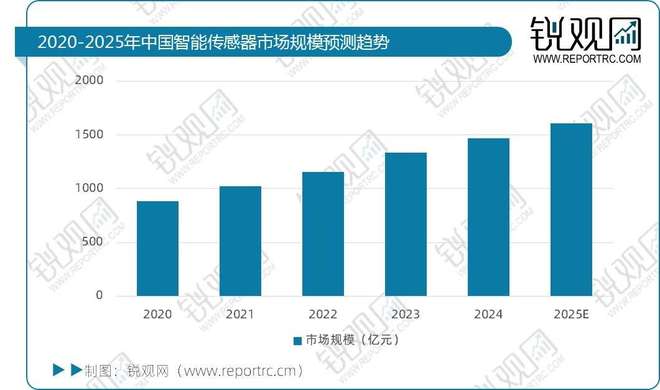

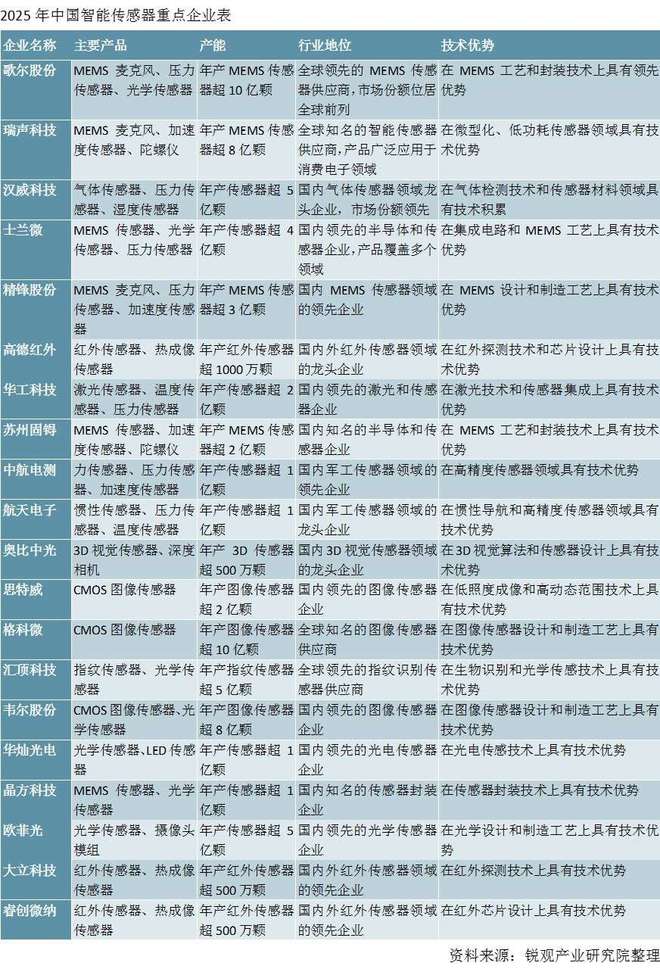

中国作为全球最大的电子市场之一,智能传感器的市场规模也在不断扩大。锐观产业研究院发布的《2025-2030年全球及中国智能传感器市场发展预测及投资咨询报告》显示,2023年中国智能传感器市场规模为1336.2亿元,2024年约为1470.5亿元。锐观产业研究院分析师预测,2025年中国智能传感器市场规模将超过1600亿元,其中用于半导体设备的真空、温度、压力传感器占比将提升至12%以上。

中国智能传感器行业在政策支持和技术进步的推动下快速发展,涌现出一批实力雄厚的智能传感器企业,如歌尔股份、汇顶科技、韦尔股份、华工科技等。这些企业在消费电子、汽车电子等领域具备较强的竞争力,不仅在国内市场占有一席之地,还积极开拓国际市场。其中,韦尔股份在车规级CMOS传感器领域持续扩大市场份额,华工科技则在晶圆级温度传感器方面实现国产替代。

中国机械臂市场规模近年来呈现出显著的增长趋势。锐观产业研究院发布的《2025-2030年中国机械臂市场发展预测及投资咨询报告》显示,2022年我国机械臂市场规模接近178.3亿元,同比增长6.26%,2023年市场规模增至186.4亿元,2024年约为195.6亿元。随着制造业转型升级和智能制造的推进,国家对机械臂行业的支持力度也在不断加大。锐观产业研究院分析师预测,2025年中国机械臂市场规模将超过200亿元,半导体晶圆搬运机械臂年复合增长率将高于行业平均水平。

中国机械臂市场的主要参与者为本土企业、国际知名企业。新松机器人、埃斯顿自动化、大族激光等本土企业,不仅在机械臂的设计、研发和生产方面拥有强大的实力,还在市场推广和品牌建设上取得了显著成果。此外,中国机械臂市场还吸引了众多国际知名企业的参与。ABB、发那科、安川电机等是全球机械臂市场的领军企业,在中国市场也占有一席之地。这些企业凭借其深厚的技术积累和全球布局,在中国机械臂市场上展现出强大的竞争力。其中,新松机器人已实现12英寸晶圆搬运机械臂批量交付,埃斯顿则在洁净室机械臂控制系统方面实现国产突破。

半导体设备上游核心子系统的技术突破与国产替代正加速推进,但高端领域仍存显著差距。未来需依托政策支持、产学研协同及智能化升级,推动产业链向原子级制造与系统集成方向升级。其中,射频电源、真空干泵、光学对准系统等将成为“卡脖子”环节重点攻关方向,预计2025年前将实现30%以上国产化率。

SEMI数据显示,2024年全球半导体设备销售额为1090亿美元,其中前三季度全球半导体设备市场增长尤为强劲,销售额同比增长18.7%,环比增长13.4%。随着AI浪潮的兴起,以及下游消费电子、物联网、工业互联、汽车电子等领域同步快速发展,锐观产业研究院分析师预测,2025年全球半导体设备销售额将达1231亿美元,其中先进封装设备增速将超过25%。

目前,人工智能的发展势头正盛,带动半导体行业规模迅速扩大,半导体设备需求也将大幅增长。锐观产业研究院发布的《2024-2029年中国半导体设备行业市场供需趋势及发展战略研究预测报告》显示,2023年中国半导体设备市场规模约为2190.24亿元,占全球市场份额的35%,2024年约为2230亿元。锐观产业研究院分析师预测,2025年中国半导体设备市场规模将达2300亿元,其中刻蚀、薄膜设备国产率有望突破40%。

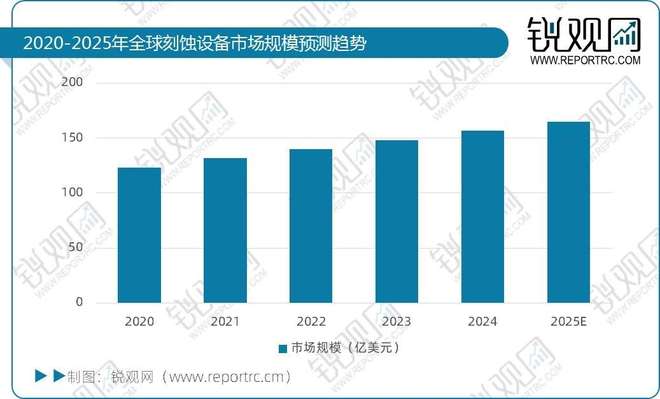

刻蚀机主要用来制造半导体器件、光伏电池及其他微机械等。近年来,全球刻蚀机市场规模呈增长趋势。锐观产业研究院发布的《2025-2030中国半导体设备行业发展预测及投资咨询报告》显示,2023年全球刻蚀机市场规模约为148.2亿美元,同比增长5.93%,2024年市场规模约为156.5亿美元。锐观产业研究院分析师预测,2025年全球刻蚀机市场规模将达164.8亿美元,其中高深宽比刻蚀设备需求将显著增长。

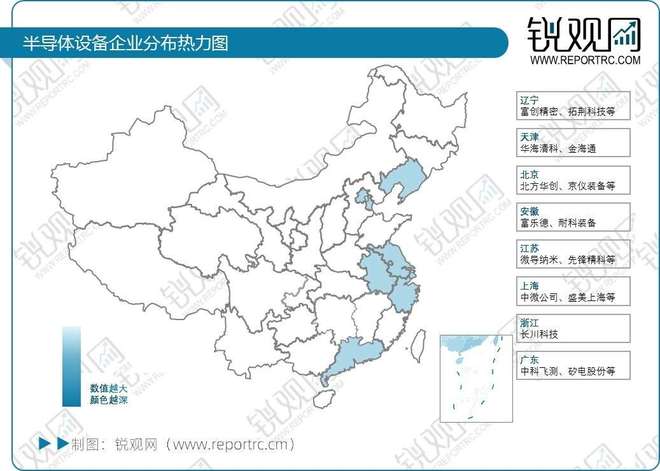

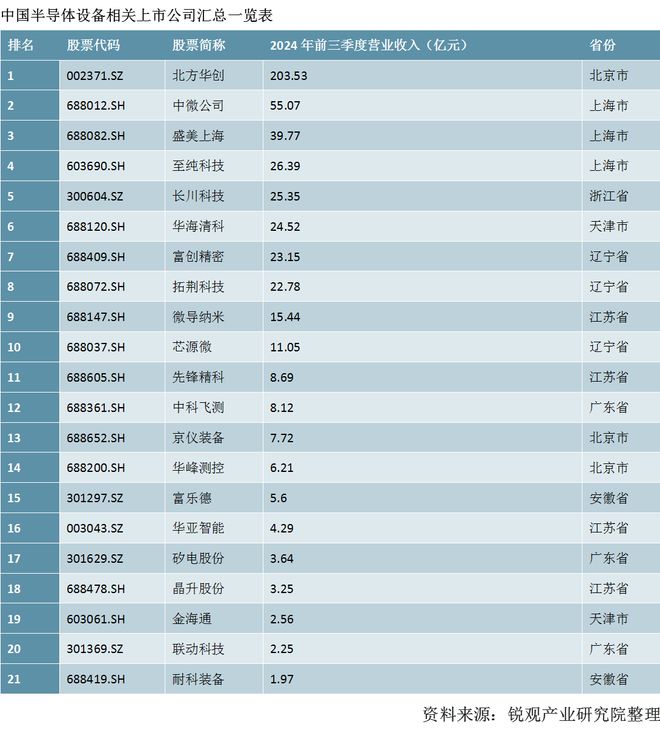

目前,中国半导体设备相关A股上市企业数量较少,共21家。其中江苏省最多,共4家。北方华创营业收入最高,2024年前三季度实现营业收入203.53亿元。此外,中微公司、盛美上海、拓荆科技、华海清科等企业在刻蚀、薄膜、清洗、CMP细分领域实现技术突破,部分产品已进入中芯国际、长江存储等主流晶圆厂供应链。

2024年全球半导体设备厂商市场规模Top10与2023年的Top10设备商相同,前五排名无变化,荷兰公司阿斯麦2024年营收超300亿美元,排名首位;美国应用材料2024年营收约250亿美元,排名第二;LAM、TEL、美国科磊(KLA)分别排名第三、第四和第五;从营收金额来看,2024年前五大设备商的半导体业务的营收合计近900亿美元,约占比Top10营收合计的85%。值得注意的是,中国北方华创首次进入全球Top15,显示国产设备竞争力持续提升。

SIA数据显示,2024年全球实现6276亿美元的半导体销售额,这一水平较2023年增长19.1%,也是首度突破六千亿美元大关。因AI技术突破,半导体销售额有望继续保持增长,锐观产业研究院分析师预测,2025年全球半导体销售额将达6311亿美元,其中汽车半导体贡献增量将超120亿美元。

2024年全球半导体厂商市场份额排名呈现显著分化,主要受存储芯片复苏和AI需求驱动。三星电子以10.6%的市场份额回归全球半导体市场收入第一;由于AIPC和酷睿Ultra芯片组的优势不足以抵消AI加速器产品和x86业务的缓慢增长,英特尔下降至第二;英伟达从三年前的第十名边缘进入全球收入第三,市场份额达7.3%。此外,受益于碳化硅、氮化镓等第三代半导体需求爆发,安森美、Wolfspeed等功率半导体厂商排名显著上升。

Copyright © 2024 CQ9电子中国官方网站 版权所有