CQ9电子中国官方网站-功率器件制造专家,高新技术企业,服务全球市场。

制造企业,在整个行业卷生卷死,纷纷巨亏的2024,仍然跑赢赛道大盘,实现了不错的营收和净利,这家光伏黑马企业就是磁性材料龙头横店东磁。

3月12日,横店东磁发布2024年度报告,2024年实现营业收入185.59亿元,同比2023年减少5.95%,归属于上市公司股东净利润18.27亿元,同比2023年增加0.46%。

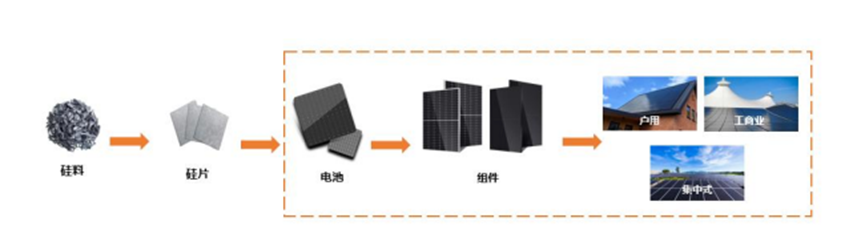

公司自2009年进入光伏行业,当前已具备年产23GW电池和17GW组件的生产能力,除此之外,还参与农光互补、渔光互补等电站的开发与建设,以及EPC工程的承接与建设。

截至2024年,公司的光伏业务营收已占公司全部营业收入的59%,磁性器件占25%,锂电占13%。

2024年公司光伏产品出货17.2GW,同比增长73%,毛利率18.74%,较上年同比减少2.07%,虽然有减少,但仍显著高于其他同行。比如晶澳科技,2024年上半年组件的毛利率仅有4.53%。

在匈牙利5GW组件工厂投产,规避欧盟碳关税风险,同时缩短交付周期至72小时。

战略入股意大利Energia集团,直接触达2.3万家安装商,减少分销层级损耗(渠道成本较同行低3-5%)。

针对北欧高寒环境开发双玻防冻组件,功率衰减率较常规产品低0.8%/年,支撑欧洲市场溢价达0.12美元/瓦。

横店东磁的N型TOPCon产能已占光伏总产能的78%,量产效率25.8%(高于行业均值25.3%),对应非硅成本0.18元/W,较P型电池低0.05元/W。

正如其内部人士所说,当行业还在计算季度出货时,我们已经在预测未来5年的技术路线了。

值得注意的是,其技术优势并非单纯依赖技术路线选择,还包含精密制造的移植和工艺的融合创新。

精密制造移植是指,将磁性材料领域的微米级品控标准(磁性器件公差0.5m)应用于光伏生产,AI质检系统降低隐裂率至0.03%(行业平均0.08%)。

工艺融合创新是指:磁性材料溅射技术改良TOPCon硼扩散工艺,电池效率标准差缩小至0.15%(行业0.25%)。

此类技术迁移使其单瓦净利润达到0.11元,较二三线%(PV InfoLink数据)。

首先是,磁性材料与光伏辅材(银浆、背板膜)集中采购,使原料成本降低2.3亿元。

此外将磁性材料JIT生产体系导入光伏板块,存货周转天数缩短为68天,较隆基绿能(90天)、晶科能源(85天)快22-25%。

最后稳住基本盘,磁性材料业务贡献稳定现金流(经营性净现金流24.1亿元),支撑光伏板块研发投入(2024年研发费用率4.1%,超行业均值1.8个百分点)。

这种多业务协同模式,在2024年硅料价格波动超30%的市场环境下,有效平滑了单一光伏业务的风险敞口。

在技术迭代摧枯拉朽的新能源赛道,真正的赢家往往具备两种能力在战略窗口期敢下重注的魄力,在产能过剩期死磕价值的耐力。

光伏行业从草莽生长步入价值深耕时代,“慢功夫”或许才是中国光伏下半场最稀缺的竞争力。行业狂欢时克制,行业低谷时果敢,这可能就是横店东磁深耕价值的“慢哲学”。

分布式光伏组件涨至0.73元/W,四大龙头联合挺价,下周或破0.8元/W大关

行业报告 2025年光伏行业年度策略报告:底部夯实,拐点已至,静待春暖花开

2013-2024年我国光伏历年新增装机路线亿!项目变更!上能电气募资大变动

Copyright © 2024 CQ9电子中国官方网站 版权所有